Helsingin pörssin konepajat ovat antaneet tulosvaroituksia Q3-tuloskauden kynnyksellä usean yhtiön voimin. Metso, Outotec ja Konecranes ovat yllättäneet negatiivisesti, ainoastaan Kone positiivisesti. Suurista kotimaisista konepajoista vain Wärtsilä on toistaiseksi selvinnyt kolmannesta vuosineljänneksestä varoittamatta, mutta odotukset yhtiön negatiivista tulosvaroitusta kohtaan kasvavat. Tarkastelen tässä merkinnässä lyhyesti kotimaisten konepajojen ja niihin rinnastettavien yhtiöiden osakekohtaisten tulosten kehityskaaria finanssikriisistä nykypäivään.

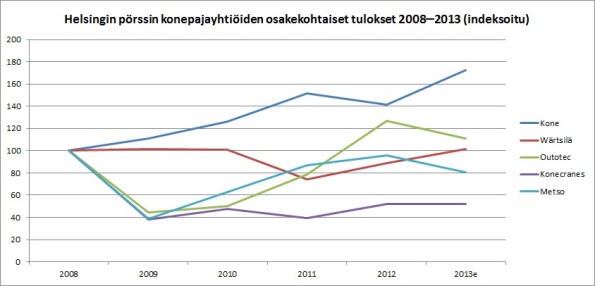

Aloitan tarkastelun viiden kotimaisen konepajan tai siihen rinnastettavan yhtiön tarkastelulla yhteisessä viitekehyksessä. Olen indeksoinut tilikauden 2008 osakekohtaisen tuloksen viitearvoon 100. Seuraavasta kuvaajasta ilmenee, että ainoastaan heinäkuussa tarkastelemani Kone on kyennyt kasvattamaan omistaja-arvoa selvästi finanssikriisin jälkeen.

Helsingin pörssin konepajayhtiöiden EPS-kehitys 2008–2013e, grafiikka oma, ennuste Nordnet Kompassi

Edeltävästä kuvaajasta voidaan havaita, että Kone on kasvattanut osakekohtaista tulostaan noin +70 % finanssikriisin jälkeen. Viimeaikaiset negatiiviset tulosvaroitukset huomioiden muiden vertailuyhtiöiden tuloskunto on osaketta kohden käytännössä korkeintaan vuoden 2008 tasolla. Koneen menestysresepti on ollut yksinkertainen: vahvat panostukset Aasiaan, innovatiivinen tuotekehitys ja koko toimitusketjun tehokkuuden nostaminen.

Eurooppa on kokenut tarkasteluajanjaksolla kaksi taantumaa, joista jälkimmäisestä yritetään vasta päästä elpymisen alkuun. Konetta lukuun ottamatta kotimaiset konepajayhtiöt ovat kärsineet markkinatilanteen heikkoudesta selvästi.

Hissi- ja liukuporrasvalmistaja on kuitenkin onnistunut nostamaan Aasian-liiketoiminnan osuuden myynnistään vuonna 2005 saavutetusta 12 %:n tasosta alkuvuoden 2013 jopa 38 %:n tasoon. Samanaikaisesti Koneen liikevoittomarginaali on kohonnut 10 %:n tasolta noin 14 %:n tasolle. Kehityksen tukena ovat olleet myös vankka kannattavuus palveluliiketoiminnassa ja erinomainen liikkeenjohtaminen. Sano siis Matti, kun haluat hyvää.

Seuraavassa esitän Koneen osakekohtaisen tuloksen kehityskaaren viimeisten viiden tilikauden ajalta. Kuluvan tilikauden 2013 osalta kuvaaja sisältää Nordnet Kompassi -analyysikirjaston ennusteen.

Koneen osakekohtainen tuloskehitys euroissa, grafiikka oma, ennuste Nordnet Kompassi

Seuraavaksi tarkasteltava Wärtsilä on kyennyt säilyttämään tuloskuntonsa verrattain vakaana viimeisten viiden tilikauden aikana. Yhtiö on tässä merkinnässä tarkasteltavista yhtiöistä toistaiseksi ainoa, joka ei ole antanut kuluvan syksyn aikana tulosvaroitusta. Jos sellainen tulisi, olisi se ennakko-odotusten mukaan mitä todennäköisimmin negatiivinen.

Wärtsilän osakekohtainen tuloskehitys euroissa, grafiikka oma, ennuste Nordnet Kompassi

Viime viikon torstaina kuluvan tilikauden tulosohjeistustaan selvästi laskenut Outotec viestitti, että maailmantalouden epävarmuus on jatkunut ja hidastanut asiakkaiden investointeja. Yhtiön mukaan myös osa projekteista on edennyt odotettua hitaammin asiakkaiden maksujen viivästyttyä. Lisäksi syyskuussa peruuntui tilauskannassa oleva 30 miljoonan euron arvoinen projekti. Kaiken kaikkiaan yhtiö kuitenkin totesi, että merkittävin syy operatiivisen liiketoiminnan liikevoittoprosentin vuoden 2013 ohjeistuksen laskuun on odotettua alhaisempi liikevaihto.

Sijoittajan näkökulmasta on huomionarvoista, että Outotecin tuloskunto on osoittautunut melko volatiiliksi. Siitä perspektiivistä tarkastellen yhtiön osakekohtainen tulos on vasta kääntymässä laskuun huippulukemista. Tarkasteluajanjaksolla toteutuneiden viiden tilikauden keskimääräinen osakekohtainen tulos on vain 0,45 euroa, mikä merkitsee nykyhetken 8,10 euron osakekurssilla yli 18 P/E-lukua viiden vuoden aikasarjasta lasketulla keskiarvotuloksella. Se tuntuu varsin korkealta arvostustasolta jonkin verran sykliä sisältävälle yhtiölle, jonka tulos on vasta kääntymässä laskusuuntaan. Henkilökohtaisesti en maksaisi 5 euroa enempää osakkeelta yhtiöstä, jolla on omaa pääomaa osaketta kohden 2,50 euroa ja sille saatavaa keskimääräistä tuottoa keskimäärin alle 20 % vuodessa.

Outotecin osakekohtainen tuloskehitys euroissa, grafiikka oma, ennuste Nordnet Kompassi

Konecranes tiedotti viikko sitten maanantaina, että ”heikkona jatkunut markkinatilanne ja epäsuotuisa valuuttakurssikehitys laskevat vuoden 2013 neljännen vuosineljänneksen tulosodotusta”. Yhtiön mukaan sen liikevoittomarginaali on kuitenkin parantumassa alkuvuodesta kustannussäästöjen edetessä suunnitellusti.

Huomionarvoista on, että yhtiön kannattavuus nojaa tällä hetkellä kustannustalkoisiin, sillä myynnin kasvattaminen näyttää olevan hyvin haastavaa. Pidemmän päälle osakekohtaisen tuloksen kasvuedellytykset kuitenkin rakentuvat nimenomaan liikevaihdon kasvusta, joten tilikauden 2008 osakekohtaiselle tulostasolle palaaminen edellyttää Konecranesin(kin) tapauksessa markkinatilanteen piristymistä.

Konecranesin osakekohtainen tuloskehitys euroissa, grafiikka oma, ennuste Nordnet Kompassi

Viimeisenä yhtiönä tarkasteltavassa viitekehyksessä on Metso, joka alensi viime viikon torstaina kuluvan vuoden taloudellista ohjeistustaan. Tosin heikentyneet näkymät johtuvat yhtiön mukaan pääasiassa erillisenä liiketoimintana raportoitavan Valmet Automotiven heikommasta kannattavuudesta tilikauden 2013 jälkipuoliskolla. Metson osakekohtainen tuloskunto ehti jo toipua miltei vuoden 2008 tasolle ennen viimeisintä tulosvaroitusta, jonka mukaan tulos laskee ”merkittävästi vuoteen 2012 verrattuna”.

Metson osakekohtainen tuloskehitys euroissa, grafiikka oma, ennuste Nordnet Kompassi

Tarkastelun viitekehyksessä ei ole yllätys, että Kone kohoaa jälleen yhtiökohtaiselta laadultaan ylivertaiseksi laatuyhtiöksi. Tämä lausunto ei kuitenkaan ota kantaa yhtiöön sijoituskohteena, sillä kuvaajat havainnollistavat ainoastaan yhtiökohtaista kehityskaarta, ei osakekurssin tai yhtiön arvostustason samanaikaista muutosta.

Esimerkiksi Kone hinnoitellaan tällä hetkellä velattomalla P/E-luvulla 22. Huomionarvoista on kuitenkin havaita, että yhtiön tuloskehityksen mahdollisesti jatkuessa seuraavan viisivuotiskauden ajan samankaltaisena kuin lähihistoriassa, olisi nykyhetken hankintahinnalle laskettava P/E-luku laskenut vuonna 2018 jo alle 13 tasolle. Kannattavan kasvun jatkuminen siis ratkaisee sijoittajan kohtalon.

Henkilökohtaisesti voisin kuvitella ostavani sopivan markkinahinnoittelun vallitessa Konetta ja Konecranesia – kenties myös Wärtsilää. Ainakin kaksi ensin mainittua soveltuisivat todennäköisesti myös Warren Buffettin osakepoimintalistalle Helsingin pörssistä, kuten kirjoitin viime huhtikuussa.

Konecranesin vahvuuksien osalta on huomionarvoista, että yhtiön oman pääoman tuotto on pysynyt viimeisten viiden tilikauden aikana poikkeuksetta yli 16 %:n tasolla. Osaltaan laadusta viestii lisäksi Konecranesin oman pääoman tuoton viiden edellisen tilikauden keskiarvo, joka yltää tasolle 24,6 %. Omistaja-arvon kasvattamiseen suuntautuvaa fokusta korostaa myös se tosiasia, että Konecranes ei ole kahdesta Eurooppaa viimeisten neljän vuoden aikana kohdanneesta taantumasta huolimatta laskenut kertaakaan osakekohtaista osinkoaan vuoden 2008 jälkeen.

Kirjoitus on julkaistu 21.10.2013 Nordnetblogissa. Kirjoittaja lähipiireineen ei omista tekstissä mainittuja yhtiöitä kirjoitushetkellä. Blogi ei sisällä sijoitussuosituksia, eikä pyrkimyksenä ole ottaa kantaa osakekurssin tuleviin muutoksiin, taikka antaa osakkeelle tavoitehintaa tai sijoitussuositusta. Kirjoittajaa voi seurata blogin lisäksi myös Twitterissä (@JukkaOksaharju).